Viimeisen kolmen vuoden aikana olemme tutkineet 77 laadukkaan oloista yhtiötä perusteellisesti, mutta päätyneet lopulta sijoittamaan vain seitsemään uuteen yhtiöön. Mitkä olivat suurimmat syyt miksi emme sijoittaneet yhtiöihin?

Marraskuun lopulla Sifterin tiimi kokoontui yhteen ja tutkimme olemmeko hylänneet potentiaalisia sijoituksia oikeista syistä.

Kun tarkastelimme kolmen vuoden ajanjaksoa taaksepäin, tärkeimmät hylkäämisen syyt olivat:

- Yhtiön epäselvä kilpailuetu

- Hidas kasvu

- Liiallinen riski

Tarkastelimme myös miten hylättyjen yhtiöiden osakehinnat ovat muuttuneet hylkäyspäätöksen jälkeen.

Miten Sifterin osakehylkäysprosessi toimii?

Maailman parhaiden osakkeiden poimiminen on kuin neulan etsimistä heinäsuovasta. Hylkäämme Stocksifter-menetelmän avulla 65 000 pörssiyhtiön joukosta yli 95 % ei-laadukasta yhtiöistä pois. Jäljelle jää muutaman sadan yhtiön rajattu universumi sijoitusmahdollisuuksia, josta edukkaan laatuyhtiön löytäminen on huomattavasti vaivattomampaa.

Vaikka rajaammekin pois paljon maita ja toimialoja, emme lopulta valitse yhtiöitä kotimaan tai toimialansa mukaan. Liiketoiminnan laatu on lopulta kaikki kaikessa.

1. Epäselvä kilpailu – tärkein kriteeri hylätä yhtiö

Kilpailuedun käsite on erittäin paljon käytetty termi yhtiöiden strategioissa ja tulosesittelyissä. Siitäkin huolimatta, mielestämme vain murto-osalla yhtiöitä on kestäviä kilpailuetuja, jotka näkyvät niiden ylivertaisissa liiketoiminnan luvuissa pitkän aikaa.

Parhaat yhtiöt ovat kehittäneet vauhtipyörän, jossa tulokset paranevat vauhdin kiihtyessä. Näistä yhtiöistä olemme kiinnostuneita.

Amerikkalaisella vähittäiskauppaketju Costcolla on mielestämme yksi selkeimmin havaittava kilpailuetu. Tästä kirjoitimme aiemmin blogissamme: Costco – Huikea rahantekokone.

Tutkimistamme yhtiöistä hylkäsimme joka viidennen epäselvän kilpailuedun takia. Tutkituista yhtiöistä näitä edustivat muun muassa Garmin ja Rockwell Automation.

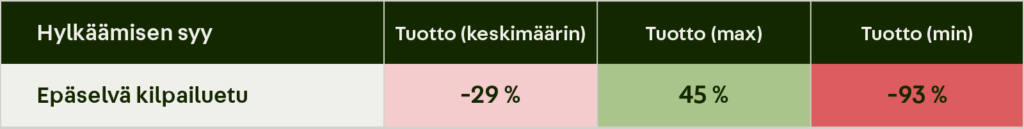

Kun tarkastelimme, miten epäselvän kilpailuedun yhtiöiden osakkeet pärjäsivät, oli viesti aika selvä.

Oppi pitkän tähtäimen sijoittajalle

Vaikka tutkimuksen ajanjakso on verrattain lyhyt, antoi tämä meille selkeän viestin. Älä sijoita yhtiöön, jonka kilpailuetuja et ymmärrä tai sillä ei ole niitä. Vahvat kilpailuedut tarjoavat usein kilpailijoita paremmat katteet, ennustettavan tuloksen ja mielenrauhaa sijoittajalle.

2. Hidas tai pysähtynyt kasvu – Potentiaalinen arvoansa

Kun teemme yritysanalyysiä potentiaalisille sijoituskohteille, yritämme arvioida miltä yhtiö näyttää viiden vuoden päästä. Miten ja mistä myynti syntyy, miten marginaalit muuttuvat ja miten yhtiön toimiala ja loppukysyntä käyttäytyy?

Sifter ei ole kasvuyrityksiin sijoittava rahasto. Emme siis sijoita sellaisiin yhtiöihin, joissa kasvu on tulosta tärkeämpi. Toisaalta emme ole myöskään arvosijoittaja, jolle vain tulos ja osakkeen edullisuus ovat ratkaisevia.

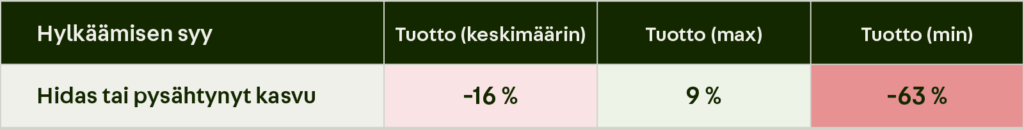

Kolmen viime vuoden aikana tutkimistamme 77 yhtiöstä kymmenen hylättiin pysähtyneen tai mahdollisesti pysähtyvän kasvun takia. Suurin selittävä tekijä on yleensä se, että toimialalla ei ole riittävästi kasvua. Jäljellä jää vain markkinaosuuden valtaaminen tai yritysostot.

Mielestämme esimerkiksi amerikkalainen teknologiajätti Cisco Corporation on tämän kaltaisessa tilanteessa. Cisco on edullinen, mutta kasvua ei ole näköpiirissä. Tutkimuksessa hylättyjen yhtiöiden joukossa oli muun muassa Generac Holding ja Teradyne.

Oppi pitkän tähtäimen sijoittajalle:

Pitkän tähtäimen laatusijoittaja haluaa omistaa kasvavia yhtiöitä sellaisilta toimialoilta, joissa on reipasta loppukysyntää, eikä yhtiö ajaudu hintakilpailuun markkinaosuustaisteluissa. Osakehinnan nousu vaatii kasvua ja loppumarkkinan kasvu vauhdittaa valtaosan yhtiöiden tulevasta kasvusta.

3. Liian riskialtis yhtiö – vältämme opportunismia

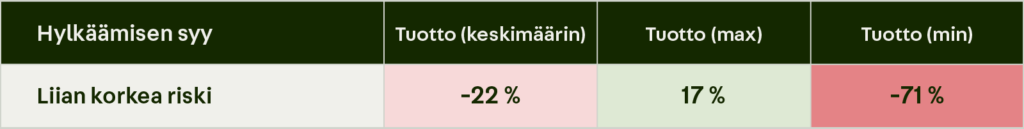

Toisinaan tutkimme yhtiöitä jotka täyttävät monia laatuyhtiön tunnusmerkkejä, mutta epävarmuus yhtiöiden tulevaisuuden rahantekokyvystä ovat korkea. Tällaisia ovat monesti muun muassa lääkeyhtiöiden uusien lääkkeiden lanseeraukset.

Tutkimistamme yhtiöistä hylkäsimme ikonisen italialaisen muotibrändiyhtiön Monclerin sekä aurinkopaneelien hallintaratkaisuihin erikoistuneen israelilaisen SolarEdgen. Kummankaan yhtiön osakkeella ei ole mennyt kovin hääppöisesti tarkastelujakson aikana.

Oppi pitkän tähtäimen sijoittajalle:

Liiallinen opportunismi voi olla kallista ja siksi Sifter-rahaston sijoitusprosessissa ei ole sijaa opportunismille. Jos yhtiö tuntuu liian riskialttiille: emme sijoita siihen. Olemme mielummin valmiita maksamaan ennustettavasta rahantekokyvystä, joka tuo mielenrauhaa meille omistajina.

Yllättäviä löydöksiä oli kaksi

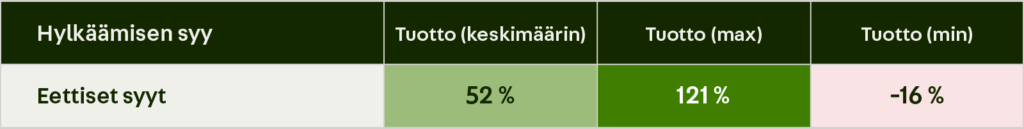

Eettiset syyt estivät meitä sijoittamasta

Ensinnäkin, hylkäsimme laadukkaan oloisia yhtiöitä eettisistä syistä. Nämä eivät olleet siis perinteisiä ESG-mittareiden vastaisia yhtiöitä. Hylkäsimme esimerkiksi erittäin harvinaiseen sairauteen liittyvän lääkevalmistusyhtiön, nimeltä Vertex Pharmaceuticals. Ajattelimme, onko oikein laskuttaa satojatuhansia dollareita vuodessa, jotta ihminen pysyy terveenä tai ei kuole.

Toisaalta, sijoitimme vuonna 2020 Novo Nordiskiin joka mielestämme täyttää laatuyhtiön tunnusmerkit loistavasti ja myös eettiset kriteerimme. Novon Nordiskin osakekurssi on noussut jopa enemmän kuin Vertex Pharmaceuticals -yhtiön.

Korkea valuaatio jakaa mielipiteitä

Toiseksi, liian korkea valuaatio ei ollut aina järkevä syy hylätä yhtiötä. Tiedämme kokemuksesta, että erittäin laadukkaat yhtiöt eivät ole koskaan halvimpia, mutta emme halua myöskään maksaa liikaa vain odotuksista.

Esimerkiksi hylkäämämme data-analytiikkayritys, Fair Isaac Corp, joka keskittyy luottoluokituspalveluihin, on noussut 144 % hylkäämispäätöksemme jälkeen. Tutkimushetkellä Fair Isaac -yhtiön P/E-luku oli 40 ja nyt se on jo 66. Vaikka olisimme siis sijoittaneet tähän yhtiöön, niin olisimme luopuneet siitä jo todennäköisesti aivan liian korkean valuaation vuoksi.

Korkea valuaatio on silloin perusteltu, kun liiketoiminnan tulokset seuraavat perässä. Jos odotukset kuitenkin pettävät, on alamäki kova. Toisin sanoen, haluamme välttää liiallisen riskin tilannetta ja siksi hylkäsimme liian kalliita yhtiöitä ennustettamattomuuden takia.

Mitä opimme?

Olemme onnistuneet välttämään suurimmat virheet systemaattisen sijoitusprosessin ansiosta.

Tulemme jatkossakin varmistamaan, että yhtiöillämme on kilpailuedut kunnossa ja kasvupolku nähtävissä.

Liian riskialttiiden sijoitusmahdollisuuksien edessä on parempi pysyä nöyränä ja kääntää katse seuraavaan mahdollisuuteen. Jälkitarkastelu osoitti itsellemme, että selkeä sijoitusstrategia ja -prosessi ohjaavat työtämme ja ovat tuottaneet toivotunlaisia lopputuloksia.

Santeri Korpinen

CEO