Sijoituskohteiden vertailussa sijoittajan katse harhautuu usein tuottoihin tai kuluihin – konkreettisiin lukuihin, jotka kertovat, paljonko sijoittamisesta joutuu maksamaan ja mitä sijoitus on historiallisesti tuottanut.

Hieman ammattimaisempi sijoittaja osaa myös arvioida, millä riskillä tuottoa on saatu. Hän pyrkii löytämään tasapainon riskin ja tuoton välillä, keskittyen riskikorjattuun tuottoon.

Kolme keskeistä riskikorjatun tuoton mittaria

Riskikorjatun tuoton sisäistäminen vaatii pieniä ponnisteluita, mutta vastapainoksi saat paremman käsityksen esimerkiksi osakerahaston salkunhoidon laadusta.

Riskikorjattua tuottoa voidaan tarkastella kolmella tyypillisellä mittarilla. Rahaston volatiliteetti, Sharpe ja Alpha.

Volatiliteetti kertoo hintavaihteluista

Volatiliteetti kertoo kuinka paljon osakkeen tai rahaston hinta on muuttunut tietyn aikajakson aikana.

Korkeampi volatiliteetti voi viitata suurempaan riskiin, mutta myös mahdollisuuteen korkeammasta tuotosta.

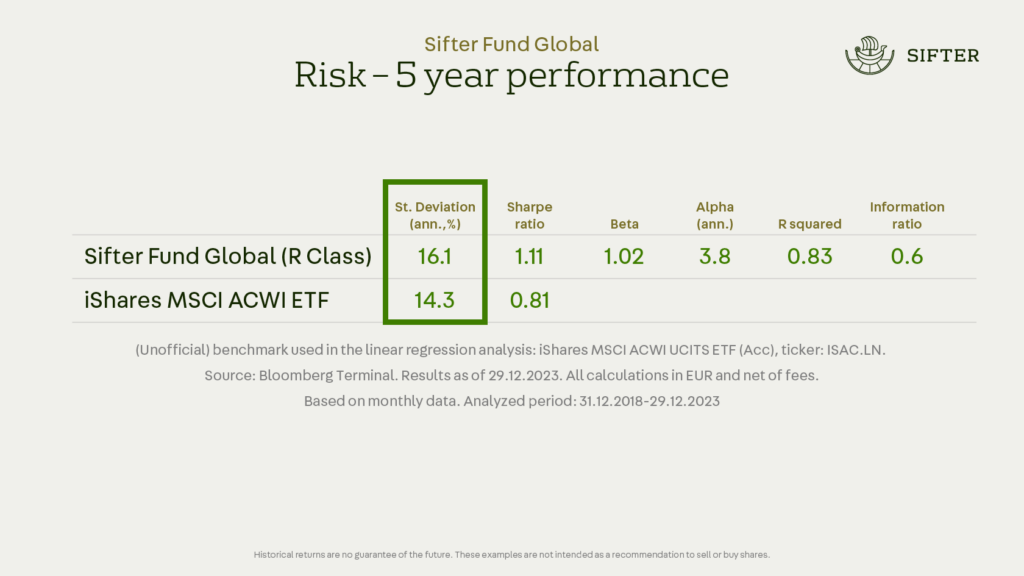

Kun tarkastelemme Sifter-rahaston volatiliteettia ja vertaamme sitä maailmanlaajuisen indeksirahastoon (iShares MSCI ACWI ETF) näemme, että Sifter-rahaston volatiliteetti on hieman korkeampi kuin globaalin indeksirahaston.

Suurin syy Sifter-rahaston hieman ETF-rahastoa korkeampaan volatiliteettiin on se, että pieni joukko yhtiöitä vahvemmalla painotuksella on herkempi yksittäisen yhtiöiden osakehinnan vaihtelulle kuin indeksirahastossa, jossa yksittäisten yhtiöiden osuudet salkussa ovat merkittävästi pienemmät. Toisaalta, ylituoton saavuttamien ei olisi mahdollista ilman vahvempaa painotusta huolellisesti valikoituihin yhtiöihin.

Sifter-rahastossa on noin 30 yhtiötä ja iShares MSCI ACWI ETF -indeksirahastossa on yli 2 300 yhtiötä.

Sifter-rahaston sijoitusstrategiassa emme pidä volatiliteettia kovin merkittävänä riskin mittarina, koska se kertoo osakkeen hinnan vaihtelusta, mutta ei juuri mitään yhtiön liiketoiminnasta.

Sharpe-suhdeluku on ylituoton tasapainon mittari

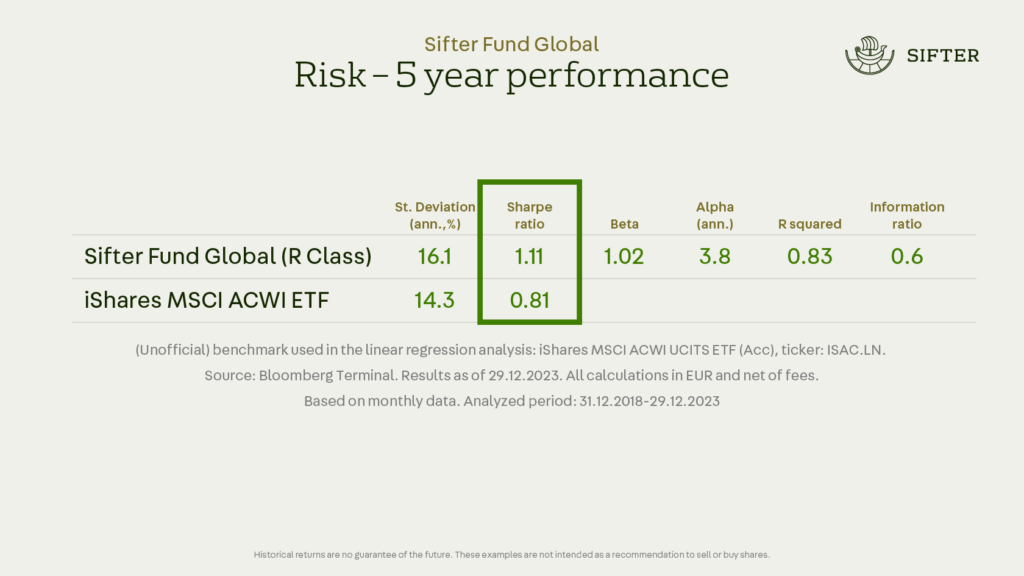

Sharpe-suhdeluku mittaa sijoituksen ylituoton suhdetta sen volatiliteettiin ja tarjoaa näin ollen näkymän sijoituksen tuoton sekä sen ottaman riskin tasapainoon.

Sharpe lasketaan vähentämällä riskitön tuotto (esimerkiksi valtion velkakirjojen tuotto) sijoituksen kokonaistuotosta ja jakamalla tämä erotus sijoituksen keskimääräisellä volatiliteetilla samalla aikavälillä.

Sharpe-suhdeluku mittaa, kuinka paljon ylimääräistä tuottoa sijoittaja saa jokaisesta riskin yksiköstä, jolle rahasto altistuu.

Korkea Sharpe-suhdeluku viittaa siihen, että sijoittaja saa suhteellisen korkeaa tuottoa, ottaen huomioon sijoituksen riskitason. Matala suhdeluku puolestaan kertoo suhteellisen matalasta tuotosta riskitasoon nähden.

Sharpe-suhdeluvun kätevyys piilee sen vertailukelpoisuudessa: se mahdollistaa eri sijoituskohteiden riskikorjatun tuoton vertailun. Yksittäisten vuosien Sharpe ei pitkän tähtäimen rahastossa ole kovin relevantti tieto, mutta viisi vuotta antaa jo hyvän kuvan siitä, onko riskin ottaminen hyödyttänyt sijoittajia.

Alpha erottaa hyvät salkunhoitajat huonoista

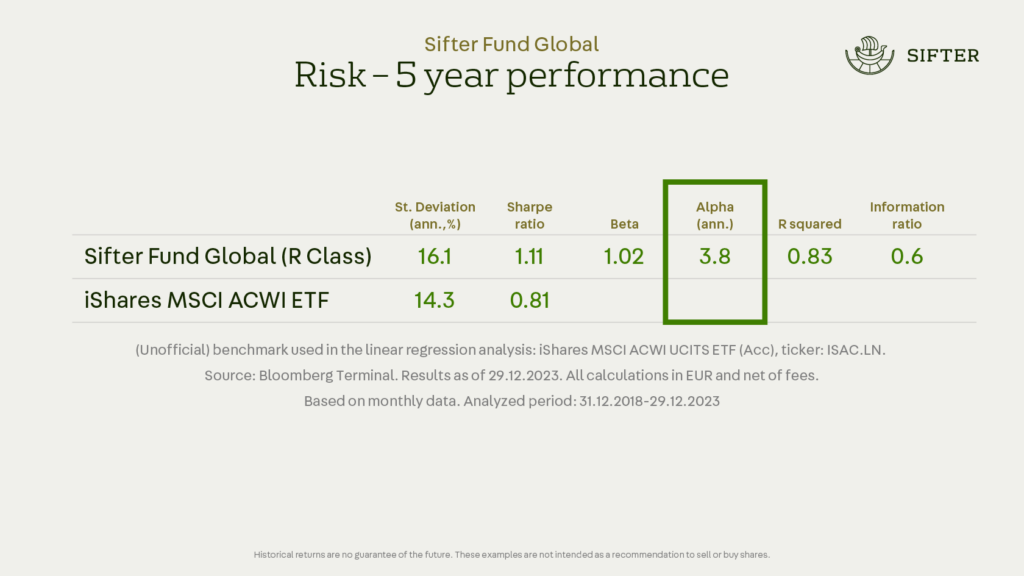

Alpha tarjoaa käsityksen siitä, kuinka paljon arvoa salkunhoitaja on kyennyt luomaan suhteessa otettuun riskiin.

Alpha mittaa tuottoa, joka ylittää tai alittaa vertailuindeksin tuoton, ottaen huomioon sijoituskohteen riskitason.

Positiivinen Alpha viittaa siihen, että salkunhoitaja on onnistunut tarjoamaan ylituottoa kyseisellä riskitasolla.

Käytännön esimerkkinä voimme vertailla Sifter-rahastoa ja suosittua matalakuluista indeksirahastoa (iShares MSCI ACWI ETF). Sifter-rahastolla ei ole virallista vertailuindeksiä, mutta kyseinen ETF on tunnettu ja se heijastaa hyvin globaalin osakemarkkinan arvonkehitystä.

Sifter-rahaston Alpha kertoo, että Sifter on saavuttanut viiden vuoden aikajaksolla keskimäärin 3,8 % ylituottoa vuodessa verrattuna globaaliin indeksirahastoon iShares MSCI ACWI ETF.

Sifterin beta (1.02) puolestaan viittaa siihen, että Sifterin arvo ei ole ollut erityisen herkkä tai epäherkkä vertailuindeksin arvonmuutoksille. Sifterin beta on vain karvan verran yli yksi, mikä tarkoittaa käytännössä, että Sifterin arvo on keskimäärin liikkunut noin yhden suhde yhteen indeksin kanssa silloin, kun salkunhoitajan vaikutusta ei huomioida.

Voiko sijoittaja saavuttaa korkeita tuottoja ilman, että riskitaso nousee samassa suhteessa?

Viimeisen viiden vuoden aikana Sifter-rahasto on saavuttanut korkeaksi luonnehdittavaa ylituottoa suhteessa esimerkin indeksirahastoon, ottamatta juurikaan ylimääräistä riskiä.

Sifter-rahaston ottama ylimääräinen riski verrattuna indeksirahastoon on pieni, mutta ylimääräiselle riskille on saatu hyvä tuotto.

Vaikka Sifter-rahasto näyttää varsin houkuttelevalle riskikorjatun tuoton valossa, on tärkeä muistuttaa, ettei kukaan tiedä mihin osakemarkkina tulevaisuudessa menee.

Historiallinen tuotto tai riski ei ole tae tulevasta kehityksestä.

Miten Sifter on varautunut riskeihin?

Osakehintojen muutoksiin vaikuttavat maailmantalouden tilanteet, markkinan momemtum eli tunnelma sekä yhtiöiden liiketoiminnan tulokset ja odotukset. Olemme vuosien aikana oppineet, että pystymme itse vaikuttamaan vain siihen, minkälaisia yhtiöitä haluamme omistaa.

Lupauksemme sijoittajillemme on, että omistamme erittäin laadukkaita yhtiöitä ja seuraamme aktiivisesti yhtiöidemme liiketoiminnan kehittymistä.

Teemme aktiivisia päätöksiä, kun näemme, että omistamamme yhtiön kilpailuedut ja rahantekokyky ovat vaarassa tai löydämme tilalle yhtiön, jolla on mielestämme parempi tuottopotentiaali.

Emme ole siis immuuneja maailmanmarkkinoiden ja osakehintojen muutoksille. Uskomme kuitenkin vahvasti, että pitkällä aikavälillä maailmantalous kasvaa ja innovaatiot luovat uusia palveluja ja tehokkuusloikkia.

Luotamme siihen, että huolellisesti valikoidut, erittäin vahvat laatuyhtiöt antavat meille riittävän riskisuojauksen markkinoiden myrskyissä.

Santeri Korpinen

CEO